涂鴉智能“赴港求生”,上市難救萎靡業(yè)績互聯(lián)網(wǎng)+

導(dǎo)讀

雙重上市后,涂鴉智能依然沒有“白衣騎士”。

雙重上市后,涂鴉智能依然沒有“白衣騎士”。

文 | 寧雯

雙重上市后,涂鴉智能依然沒有“白衣騎士”。

2022年7月5日,涂鴉智能以雙重主要上市的方式登陸港交所,發(fā)行價為19.3港元/股。7月11日收盤,涂鴉智能的股價依然為19.3港元/股。

圖源:百度

涂鴉智能選擇赴港上市,確實(shí)與中概股持續(xù)承壓的大背景有一定聯(lián)系。2022年5月4日,SEC將涂鴉智能列入“被識別發(fā)行人”,這意味著其將面臨摘牌的風(fēng)險。

不過結(jié)合涂鴉智能的財務(wù)數(shù)據(jù)以及業(yè)務(wù)模式來看,其主業(yè)萎縮,新業(yè)務(wù)后勁乏力,使美股投資者心灰意冷,或許也是登陸港交所的一大誘因。

涂鴉智能在“招股書”中描述自己是物聯(lián)網(wǎng)時代的軟件平臺。 結(jié)合趨勢來看,成立于2014年的涂鴉智能無疑趕上了一個“黃金時代”。

圖源:百度

涂鴉智能選擇赴港上市,確實(shí)與中概股持續(xù)承壓的大背景有一定聯(lián)系。2022年5月4日,SEC將涂鴉智能列入“被識別發(fā)行人”,這意味著其將面臨摘牌的風(fēng)險。

不過結(jié)合涂鴉智能的財務(wù)數(shù)據(jù)以及業(yè)務(wù)模式來看,其主業(yè)萎縮,新業(yè)務(wù)后勁乏力,使美股投資者心灰意冷,或許也是登陸港交所的一大誘因。

涂鴉智能在“招股書”中描述自己是物聯(lián)網(wǎng)時代的軟件平臺。 結(jié)合趨勢來看,成立于2014年的涂鴉智能無疑趕上了一個“黃金時代”。

CMIC數(shù)據(jù)顯示,2013年,中國物聯(lián)網(wǎng)產(chǎn)業(yè)規(guī)模為5000億元,同比增長36.9%。前瞻產(chǎn)業(yè)研究院曾表示:“隨著低功耗和高性能芯片的不斷推出,2014年將成為物聯(lián)網(wǎng)的元年。”

IOT Analytics數(shù)據(jù)顯示,2020年,全球物聯(lián)網(wǎng)連接數(shù)超113億個,第一次超過非物聯(lián)網(wǎng)連接數(shù)。2021年,全球物聯(lián)網(wǎng)連接數(shù)將達(dá)123億個,增長8.85%。預(yù)計到2025年,全球物聯(lián)網(wǎng)連接數(shù)將超270億個。

IoT、Paas、云服務(wù),涂鴉智能瞄準(zhǔn)的賽道,隨便拿出一個,都稱得上是萬億藍(lán)海。這也是涂鴉智能吸引投資人的關(guān)鍵。

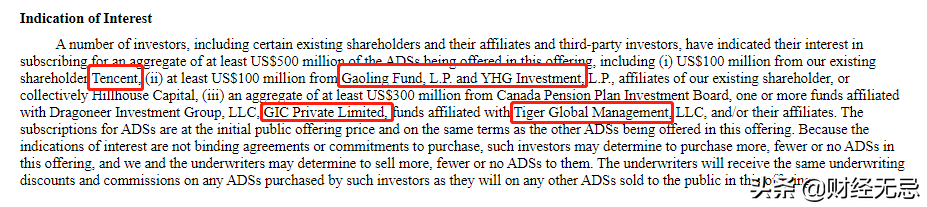

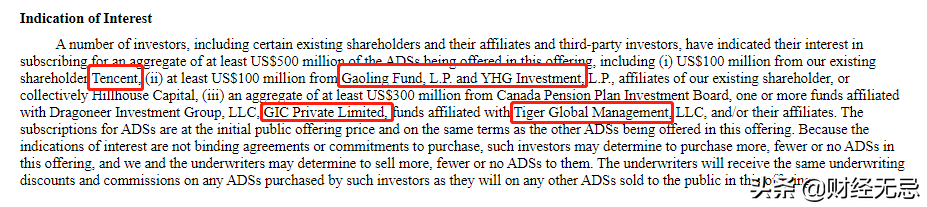

官方資料顯示,2021年上市前,涂鴉智能共完成五輪融資,背后不乏GIC、高瓴、騰訊等一線資方。其中,騰訊領(lǐng)投涂鴉智能D輪融資,為后者的第二大機(jī)構(gòu)股東。

CMIC數(shù)據(jù)顯示,2013年,中國物聯(lián)網(wǎng)產(chǎn)業(yè)規(guī)模為5000億元,同比增長36.9%。前瞻產(chǎn)業(yè)研究院曾表示:“隨著低功耗和高性能芯片的不斷推出,2014年將成為物聯(lián)網(wǎng)的元年。”

IOT Analytics數(shù)據(jù)顯示,2020年,全球物聯(lián)網(wǎng)連接數(shù)超113億個,第一次超過非物聯(lián)網(wǎng)連接數(shù)。2021年,全球物聯(lián)網(wǎng)連接數(shù)將達(dá)123億個,增長8.85%。預(yù)計到2025年,全球物聯(lián)網(wǎng)連接數(shù)將超270億個。

IoT、Paas、云服務(wù),涂鴉智能瞄準(zhǔn)的賽道,隨便拿出一個,都稱得上是萬億藍(lán)海。這也是涂鴉智能吸引投資人的關(guān)鍵。

官方資料顯示,2021年上市前,涂鴉智能共完成五輪融資,背后不乏GIC、高瓴、騰訊等一線資方。其中,騰訊領(lǐng)投涂鴉智能D輪融資,為后者的第二大機(jī)構(gòu)股東。

圖源:招股書

不過遺憾的是,登陸資本市場后,涂鴉智能卻沒能給投資者以豐沃的回報。

2021年3月登陸紐交所后,涂鴉智能的股價一路攀升至27.5美元/股,市值超150億美元。隨后,涂鴉智能的股價就一路下探,截止美東時間7月8日收盤,涂鴉智能的股價僅為2.38美元/股,市值僅為13.32美元,市值縮水九成。

圖源:招股書

不過遺憾的是,登陸資本市場后,涂鴉智能卻沒能給投資者以豐沃的回報。

2021年3月登陸紐交所后,涂鴉智能的股價一路攀升至27.5美元/股,市值超150億美元。隨后,涂鴉智能的股價就一路下探,截止美東時間7月8日收盤,涂鴉智能的股價僅為2.38美元/股,市值僅為13.32美元,市值縮水九成。

圖源:百度

涂鴉智能的股價持續(xù)下探,或許與萎靡的財務(wù)數(shù)據(jù)有直接聯(lián)系。 財報顯示,2019年-2021年,涂鴉智能的營收分別為1.06億美元、1.8億美元以及3.02億美元;凈虧損分別為7050萬美元、6690萬美元及1.75億美元,三年共計虧損約3億美元。

2022年Q1,涂鴉智能營收為5532.4萬美元,同比下跌2.7%,首次出現(xiàn)營收負(fù)增長;凈虧損為5495.3萬美元,同比增長36%,連續(xù)四個季度,涂鴉智能的虧損持續(xù)虧大。

不過值得注意的是,持續(xù)的虧損,也確實(shí)讓涂鴉智能在行業(yè)上占據(jù)舉足輕重的地位。灼識咨詢數(shù)據(jù)顯示, 2021年,按收入計,涂鴉智能在全球智慧家居、智能商業(yè)物聯(lián)網(wǎng)PaaS市場的市占率達(dá)到了14.9%,位列第一。

對比新能源汽車行業(yè),幾大頭部企業(yè)雖然也是虧損不斷,但憑借不俗的銷量與市占率,股價卻節(jié)節(jié)攀升。涂鴉智能同樣處于朝陽行業(yè),并且已經(jīng)取得一定的先發(fā)優(yōu)勢,股價反而跌跌不休,或許暗示其業(yè)務(wù)模式存在一定的困局。

雖然擁有物聯(lián)網(wǎng)PaaS、SaaS、智能設(shè)備分銷等幾大業(yè)務(wù)線,但涂鴉智能的營收支柱還是要屬物聯(lián)網(wǎng)PaaS業(yè)務(wù)。2022年Q1,涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)收入為4180萬美元,占營收的75.55%。

財報顯示,2022年Q1,涂鴉智能的SaaS及其他業(yè)務(wù)營收為580萬美元,同比增長146.7%;智能設(shè)備分銷業(yè)務(wù)收入營收為780萬美元,同比增長63.9%。

雖然上述業(yè)務(wù)增速亮眼,但是涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)營收卻同比下跌16.1%。

涂鴉智能的整體財務(wù)數(shù)據(jù)與物聯(lián)網(wǎng)PaaS業(yè)務(wù)的表現(xiàn)有直接聯(lián)系,而后者開始萎縮,也就決定了,涂鴉智能的整體財務(wù)數(shù)據(jù)難以增長。

涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)創(chuàng)收能力下降,并不是因?yàn)榭蛻袅魇АX攬箫@示,截止2022年3月末,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶數(shù)為3900萬家,開發(fā)者數(shù)量超58萬,同比分別增長29%和14.1%。

交叉對比營收數(shù)據(jù)與客戶數(shù)可以發(fā)現(xiàn),涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶的消費(fèi)能力正在持續(xù)走弱。 2022年Q1財報會上,涂鴉智能也表示:“非必要消費(fèi)品支出受到高通脹的不利影響,導(dǎo)致客戶平均付費(fèi)額不斷降低。”

與此同時,涂鴉智能的營業(yè)費(fèi)用還在不斷走高,2022年Q1,涂鴉智能的研發(fā)、管理費(fèi)用分別為4759萬美元以及1803萬美元,分別同比增長37.1%和12.3%,總費(fèi)用為7830萬美元,同比增長21.1%。

圖源:百度

涂鴉智能的股價持續(xù)下探,或許與萎靡的財務(wù)數(shù)據(jù)有直接聯(lián)系。 財報顯示,2019年-2021年,涂鴉智能的營收分別為1.06億美元、1.8億美元以及3.02億美元;凈虧損分別為7050萬美元、6690萬美元及1.75億美元,三年共計虧損約3億美元。

2022年Q1,涂鴉智能營收為5532.4萬美元,同比下跌2.7%,首次出現(xiàn)營收負(fù)增長;凈虧損為5495.3萬美元,同比增長36%,連續(xù)四個季度,涂鴉智能的虧損持續(xù)虧大。

不過值得注意的是,持續(xù)的虧損,也確實(shí)讓涂鴉智能在行業(yè)上占據(jù)舉足輕重的地位。灼識咨詢數(shù)據(jù)顯示, 2021年,按收入計,涂鴉智能在全球智慧家居、智能商業(yè)物聯(lián)網(wǎng)PaaS市場的市占率達(dá)到了14.9%,位列第一。

對比新能源汽車行業(yè),幾大頭部企業(yè)雖然也是虧損不斷,但憑借不俗的銷量與市占率,股價卻節(jié)節(jié)攀升。涂鴉智能同樣處于朝陽行業(yè),并且已經(jīng)取得一定的先發(fā)優(yōu)勢,股價反而跌跌不休,或許暗示其業(yè)務(wù)模式存在一定的困局。

雖然擁有物聯(lián)網(wǎng)PaaS、SaaS、智能設(shè)備分銷等幾大業(yè)務(wù)線,但涂鴉智能的營收支柱還是要屬物聯(lián)網(wǎng)PaaS業(yè)務(wù)。2022年Q1,涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)收入為4180萬美元,占營收的75.55%。

財報顯示,2022年Q1,涂鴉智能的SaaS及其他業(yè)務(wù)營收為580萬美元,同比增長146.7%;智能設(shè)備分銷業(yè)務(wù)收入營收為780萬美元,同比增長63.9%。

雖然上述業(yè)務(wù)增速亮眼,但是涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)營收卻同比下跌16.1%。

涂鴉智能的整體財務(wù)數(shù)據(jù)與物聯(lián)網(wǎng)PaaS業(yè)務(wù)的表現(xiàn)有直接聯(lián)系,而后者開始萎縮,也就決定了,涂鴉智能的整體財務(wù)數(shù)據(jù)難以增長。

涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)創(chuàng)收能力下降,并不是因?yàn)榭蛻袅魇АX攬箫@示,截止2022年3月末,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶數(shù)為3900萬家,開發(fā)者數(shù)量超58萬,同比分別增長29%和14.1%。

交叉對比營收數(shù)據(jù)與客戶數(shù)可以發(fā)現(xiàn),涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶的消費(fèi)能力正在持續(xù)走弱。 2022年Q1財報會上,涂鴉智能也表示:“非必要消費(fèi)品支出受到高通脹的不利影響,導(dǎo)致客戶平均付費(fèi)額不斷降低。”

與此同時,涂鴉智能的營業(yè)費(fèi)用還在不斷走高,2022年Q1,涂鴉智能的研發(fā)、管理費(fèi)用分別為4759萬美元以及1803萬美元,分別同比增長37.1%和12.3%,總費(fèi)用為7830萬美元,同比增長21.1%。

圖源:富途

營業(yè)費(fèi)用不斷攀升,固然是因?yàn)橥盔f智能需要持續(xù)不斷地研發(fā)技術(shù),以吸引客戶,更重要的,或許也與涂鴉智能不具備強(qiáng)有力的底層云計算基礎(chǔ)設(shè)施有關(guān)。

在財報中,涂鴉智能曾表示,客戶使用的公有云與私有云服務(wù)均來自亞馬遜AWS、微軟Azure、騰訊云等。換句話說,涂鴉智能也是云計算基礎(chǔ)設(shè)施供應(yīng)商的客戶,需要為底層的云計算基礎(chǔ)設(shè)施買單。

現(xiàn)在,擺在涂鴉智能面前的矛盾是,吸引新客戶以及維持現(xiàn)有的客戶,需要較高的成本,但是客戶的消費(fèi)能力并沒有隨之增加,因此,涂鴉智能只能接受虧損的現(xiàn)實(shí)。

穩(wěn)住物聯(lián)網(wǎng)PaaS業(yè)務(wù)的基本盤,進(jìn)而拓展新的業(yè)務(wù)模式,以給投資者信心,自然成了現(xiàn)階段涂鴉智能最緊迫熱任務(wù)。 目前來看,涂鴉智能分別在上游的基礎(chǔ)設(shè)施,以及下游的SaaS業(yè)務(wù)兩個方向發(fā)力。

前文提到,涂鴉智能的底層技術(shù)依賴與亞馬遜、微軟、騰訊等幾大云計算基礎(chǔ)設(shè)施供應(yīng)商。雖然使用現(xiàn)成的云計算基礎(chǔ)設(shè)施,可以更快地讓技術(shù)落地,服務(wù)更多的客戶,但是長此以往,不光會讓涂鴉智能付出更高的成本,并且還會受制于人,只能基于供應(yīng)商提供的基礎(chǔ)設(shè)施,開發(fā)對應(yīng)的產(chǎn)品。

涂鴉智能登陸港股,一部分原因就是為了擺脫這種依賴。 “招股書”顯示,涂鴉智能預(yù)計在港股上市中募資約7000萬港元。其中30%,也就是2100萬港元,在未來五年內(nèi),將用于增強(qiáng)物聯(lián)網(wǎng)技術(shù)和基礎(chǔ)設(shè)施。

不過云計算是一個重資產(chǎn)、長周期的產(chǎn)業(yè),需要付出極大的代價,才能換來規(guī)模經(jīng)濟(jì)。以騰訊為例,2020年中,騰訊云與智慧產(chǎn)業(yè)事業(yè)群總裁湯道生對外表示,騰訊未來五年將投入5000億,用于云計算、服務(wù)器等新基建。目前涂鴉智能在基礎(chǔ)設(shè)施上的投入,短期內(nèi)還很難產(chǎn)生規(guī)模效應(yīng)。

圖源:富途

營業(yè)費(fèi)用不斷攀升,固然是因?yàn)橥盔f智能需要持續(xù)不斷地研發(fā)技術(shù),以吸引客戶,更重要的,或許也與涂鴉智能不具備強(qiáng)有力的底層云計算基礎(chǔ)設(shè)施有關(guān)。

在財報中,涂鴉智能曾表示,客戶使用的公有云與私有云服務(wù)均來自亞馬遜AWS、微軟Azure、騰訊云等。換句話說,涂鴉智能也是云計算基礎(chǔ)設(shè)施供應(yīng)商的客戶,需要為底層的云計算基礎(chǔ)設(shè)施買單。

現(xiàn)在,擺在涂鴉智能面前的矛盾是,吸引新客戶以及維持現(xiàn)有的客戶,需要較高的成本,但是客戶的消費(fèi)能力并沒有隨之增加,因此,涂鴉智能只能接受虧損的現(xiàn)實(shí)。

穩(wěn)住物聯(lián)網(wǎng)PaaS業(yè)務(wù)的基本盤,進(jìn)而拓展新的業(yè)務(wù)模式,以給投資者信心,自然成了現(xiàn)階段涂鴉智能最緊迫熱任務(wù)。 目前來看,涂鴉智能分別在上游的基礎(chǔ)設(shè)施,以及下游的SaaS業(yè)務(wù)兩個方向發(fā)力。

前文提到,涂鴉智能的底層技術(shù)依賴與亞馬遜、微軟、騰訊等幾大云計算基礎(chǔ)設(shè)施供應(yīng)商。雖然使用現(xiàn)成的云計算基礎(chǔ)設(shè)施,可以更快地讓技術(shù)落地,服務(wù)更多的客戶,但是長此以往,不光會讓涂鴉智能付出更高的成本,并且還會受制于人,只能基于供應(yīng)商提供的基礎(chǔ)設(shè)施,開發(fā)對應(yīng)的產(chǎn)品。

涂鴉智能登陸港股,一部分原因就是為了擺脫這種依賴。 “招股書”顯示,涂鴉智能預(yù)計在港股上市中募資約7000萬港元。其中30%,也就是2100萬港元,在未來五年內(nèi),將用于增強(qiáng)物聯(lián)網(wǎng)技術(shù)和基礎(chǔ)設(shè)施。

不過云計算是一個重資產(chǎn)、長周期的產(chǎn)業(yè),需要付出極大的代價,才能換來規(guī)模經(jīng)濟(jì)。以騰訊為例,2020年中,騰訊云與智慧產(chǎn)業(yè)事業(yè)群總裁湯道生對外表示,騰訊未來五年將投入5000億,用于云計算、服務(wù)器等新基建。目前涂鴉智能在基礎(chǔ)設(shè)施上的投入,短期內(nèi)還很難產(chǎn)生規(guī)模效應(yīng)。

圖源:財報

除了試圖在基礎(chǔ)設(shè)施方面“節(jié)流”,涂鴉智能也在努力提升公司第二大業(yè)務(wù),SaaS業(yè)務(wù)的營收占比,以圖“開源”。

財報顯示,2021年,涂鴉智能SaaS及其他營收1860萬美元,同比增長203.0%。2022年Q1,SaaS及其他營收580萬美元,同比增長146.7%。

更可喜的是,對比物聯(lián)網(wǎng)PaaS業(yè)務(wù),SaaS業(yè)務(wù)擁有更高的毛利。財報顯示,過去一段時間,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)的毛利率一直在40%左右徘徊,而SaaS業(yè)務(wù)的毛利率均在70%以上。

雖然涂鴉智能的SaaS業(yè)務(wù)增速和毛利率都極為亮眼,但是整體來看,該業(yè)務(wù)在涂鴉智能整體的營收中并不顯眼,2021年以及2022年Q1,占總營收的比例僅為6.15%以及10.49%,很難平衡涂鴉智能的虧損。

誠然,涂鴉智能的SaaS業(yè)務(wù)還在飛速成長,按此趨勢發(fā)展下去,未來確實(shí)可能成為涂鴉智能強(qiáng)勁的創(chuàng)收支柱。

但問題是,伴隨著相關(guān)市場的飛速成長,以阿里云IoT、騰訊云IoT、華為云IoT等為代表的,掌握底層云計算基礎(chǔ)設(shè)施的互聯(lián)網(wǎng)巨頭也紛紛發(fā)力。

比如,阿里云IoT的智能解決方案就輕松覆蓋工業(yè)制造、商業(yè)零售、共享經(jīng)濟(jì)等多個領(lǐng)域;華為伙伴暨開發(fā)者大會2022上,華為云CEO張平安也表示,“未來十年將是SaaS發(fā)展的黃金十年。華為云一直踐行‘一切皆服務(wù)’,打造云上行業(yè)創(chuàng)新的最佳平臺,加速SaaS進(jìn)入千行百業(yè)。”

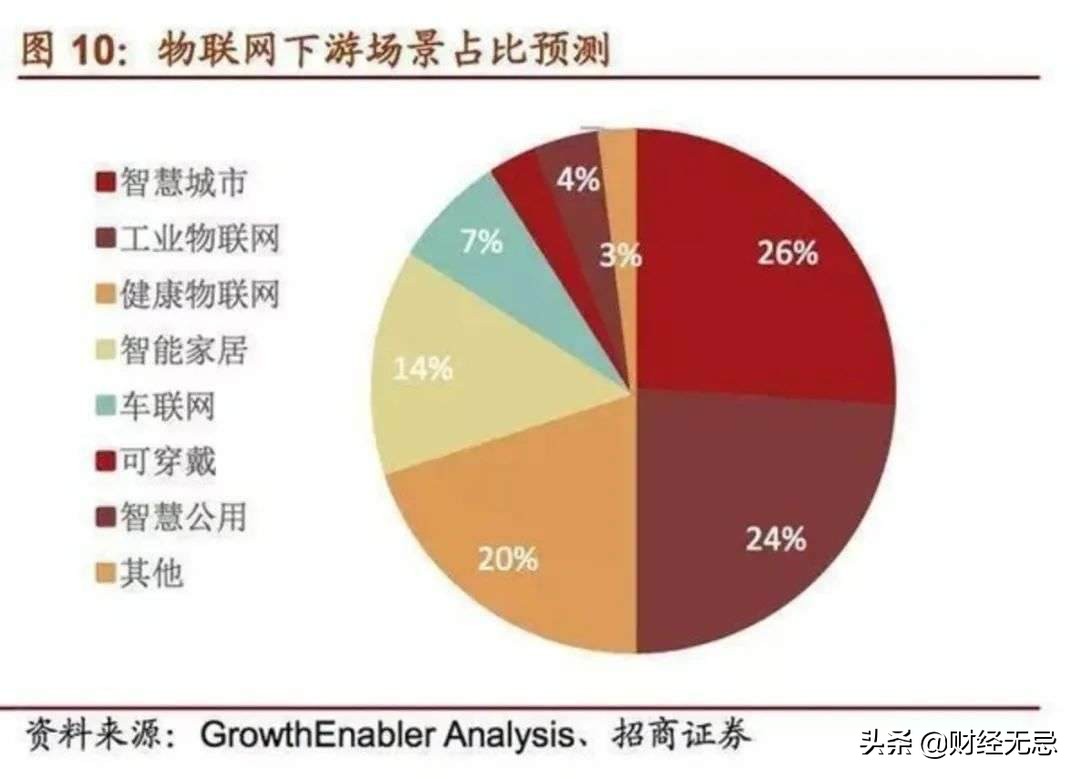

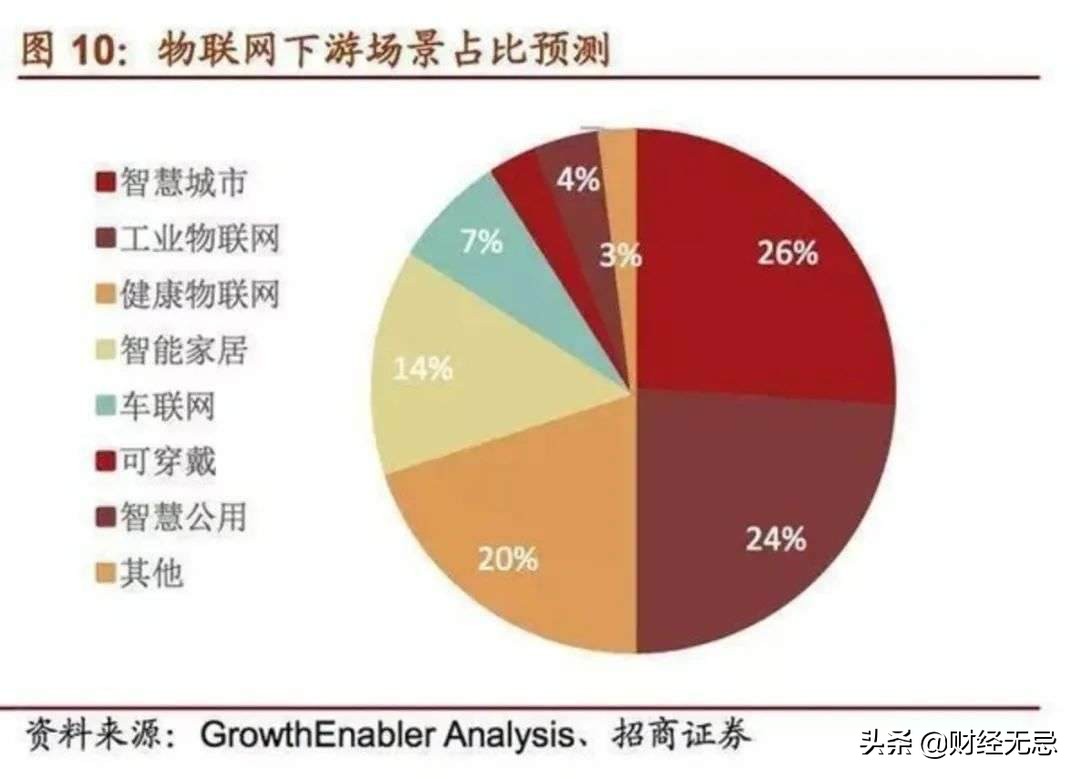

物聯(lián)網(wǎng)賽道異常擁擠,但市場仍卻極度分裂。 招商證券數(shù)據(jù)顯示,物聯(lián)網(wǎng)前五大下游應(yīng)用場景分別為智慧城市、工業(yè)物聯(lián)網(wǎng)、健康物聯(lián)網(wǎng)、智能家居以及車聯(lián)網(wǎng),份額占比分別為26%、24%、20%、14%以及7%。

圖源:財報

除了試圖在基礎(chǔ)設(shè)施方面“節(jié)流”,涂鴉智能也在努力提升公司第二大業(yè)務(wù),SaaS業(yè)務(wù)的營收占比,以圖“開源”。

財報顯示,2021年,涂鴉智能SaaS及其他營收1860萬美元,同比增長203.0%。2022年Q1,SaaS及其他營收580萬美元,同比增長146.7%。

更可喜的是,對比物聯(lián)網(wǎng)PaaS業(yè)務(wù),SaaS業(yè)務(wù)擁有更高的毛利。財報顯示,過去一段時間,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)的毛利率一直在40%左右徘徊,而SaaS業(yè)務(wù)的毛利率均在70%以上。

雖然涂鴉智能的SaaS業(yè)務(wù)增速和毛利率都極為亮眼,但是整體來看,該業(yè)務(wù)在涂鴉智能整體的營收中并不顯眼,2021年以及2022年Q1,占總營收的比例僅為6.15%以及10.49%,很難平衡涂鴉智能的虧損。

誠然,涂鴉智能的SaaS業(yè)務(wù)還在飛速成長,按此趨勢發(fā)展下去,未來確實(shí)可能成為涂鴉智能強(qiáng)勁的創(chuàng)收支柱。

但問題是,伴隨著相關(guān)市場的飛速成長,以阿里云IoT、騰訊云IoT、華為云IoT等為代表的,掌握底層云計算基礎(chǔ)設(shè)施的互聯(lián)網(wǎng)巨頭也紛紛發(fā)力。

比如,阿里云IoT的智能解決方案就輕松覆蓋工業(yè)制造、商業(yè)零售、共享經(jīng)濟(jì)等多個領(lǐng)域;華為伙伴暨開發(fā)者大會2022上,華為云CEO張平安也表示,“未來十年將是SaaS發(fā)展的黃金十年。華為云一直踐行‘一切皆服務(wù)’,打造云上行業(yè)創(chuàng)新的最佳平臺,加速SaaS進(jìn)入千行百業(yè)。”

物聯(lián)網(wǎng)賽道異常擁擠,但市場仍卻極度分裂。 招商證券數(shù)據(jù)顯示,物聯(lián)網(wǎng)前五大下游應(yīng)用場景分別為智慧城市、工業(yè)物聯(lián)網(wǎng)、健康物聯(lián)網(wǎng)、智能家居以及車聯(lián)網(wǎng),份額占比分別為26%、24%、20%、14%以及7%。

圖源:招商證券

財報顯示,目前涂鴉智能的SaaS業(yè)務(wù)僅在商業(yè)照明、酒店/公寓和地產(chǎn)/社區(qū)等應(yīng)用場景落地,并且過分聚焦國內(nèi)市場,營收占比超過90%。

一方面,阿里、華為等強(qiáng)有力的競爭對手正在發(fā)力,另一方面,涂鴉智能的SaaS業(yè)務(wù)僅覆蓋了有限的市場,未來該業(yè)務(wù)不得不面臨極大的挑戰(zhàn)。

總而言之,雖然趕上了IoT、云計算等風(fēng)口,但是現(xiàn)階段擺在涂鴉智能面前的難題是,核心的物聯(lián)網(wǎng)PaaS業(yè)務(wù)難以進(jìn)一步增收,定位新增長極的SaaS業(yè)務(wù)又需要直面強(qiáng)勁的競爭對手。

如果在此基礎(chǔ)上,涂鴉智能擁有正向的財務(wù)數(shù)據(jù)倒也還好,問題是,現(xiàn)如今的涂鴉智能又陷入了營收增速下滑、虧損持續(xù)擴(kuò)大的困局。

這種業(yè)務(wù)和營收層面的雙重困境,并不是登陸新的資本市場就能解決的。

圖源:招商證券

財報顯示,目前涂鴉智能的SaaS業(yè)務(wù)僅在商業(yè)照明、酒店/公寓和地產(chǎn)/社區(qū)等應(yīng)用場景落地,并且過分聚焦國內(nèi)市場,營收占比超過90%。

一方面,阿里、華為等強(qiáng)有力的競爭對手正在發(fā)力,另一方面,涂鴉智能的SaaS業(yè)務(wù)僅覆蓋了有限的市場,未來該業(yè)務(wù)不得不面臨極大的挑戰(zhàn)。

總而言之,雖然趕上了IoT、云計算等風(fēng)口,但是現(xiàn)階段擺在涂鴉智能面前的難題是,核心的物聯(lián)網(wǎng)PaaS業(yè)務(wù)難以進(jìn)一步增收,定位新增長極的SaaS業(yè)務(wù)又需要直面強(qiáng)勁的競爭對手。

如果在此基礎(chǔ)上,涂鴉智能擁有正向的財務(wù)數(shù)據(jù)倒也還好,問題是,現(xiàn)如今的涂鴉智能又陷入了營收增速下滑、虧損持續(xù)擴(kuò)大的困局。

這種業(yè)務(wù)和營收層面的雙重困境,并不是登陸新的資本市場就能解決的。

圖源:百度

涂鴉智能選擇赴港上市,確實(shí)與中概股持續(xù)承壓的大背景有一定聯(lián)系。2022年5月4日,SEC將涂鴉智能列入“被識別發(fā)行人”,這意味著其將面臨摘牌的風(fēng)險。

不過結(jié)合涂鴉智能的財務(wù)數(shù)據(jù)以及業(yè)務(wù)模式來看,其主業(yè)萎縮,新業(yè)務(wù)后勁乏力,使美股投資者心灰意冷,或許也是登陸港交所的一大誘因。

涂鴉智能在“招股書”中描述自己是物聯(lián)網(wǎng)時代的軟件平臺。 結(jié)合趨勢來看,成立于2014年的涂鴉智能無疑趕上了一個“黃金時代”。

圖源:百度

涂鴉智能選擇赴港上市,確實(shí)與中概股持續(xù)承壓的大背景有一定聯(lián)系。2022年5月4日,SEC將涂鴉智能列入“被識別發(fā)行人”,這意味著其將面臨摘牌的風(fēng)險。

不過結(jié)合涂鴉智能的財務(wù)數(shù)據(jù)以及業(yè)務(wù)模式來看,其主業(yè)萎縮,新業(yè)務(wù)后勁乏力,使美股投資者心灰意冷,或許也是登陸港交所的一大誘因。

涂鴉智能在“招股書”中描述自己是物聯(lián)網(wǎng)時代的軟件平臺。 結(jié)合趨勢來看,成立于2014年的涂鴉智能無疑趕上了一個“黃金時代”。

CMIC數(shù)據(jù)顯示,2013年,中國物聯(lián)網(wǎng)產(chǎn)業(yè)規(guī)模為5000億元,同比增長36.9%。前瞻產(chǎn)業(yè)研究院曾表示:“隨著低功耗和高性能芯片的不斷推出,2014年將成為物聯(lián)網(wǎng)的元年。”

IOT Analytics數(shù)據(jù)顯示,2020年,全球物聯(lián)網(wǎng)連接數(shù)超113億個,第一次超過非物聯(lián)網(wǎng)連接數(shù)。2021年,全球物聯(lián)網(wǎng)連接數(shù)將達(dá)123億個,增長8.85%。預(yù)計到2025年,全球物聯(lián)網(wǎng)連接數(shù)將超270億個。

IoT、Paas、云服務(wù),涂鴉智能瞄準(zhǔn)的賽道,隨便拿出一個,都稱得上是萬億藍(lán)海。這也是涂鴉智能吸引投資人的關(guān)鍵。

官方資料顯示,2021年上市前,涂鴉智能共完成五輪融資,背后不乏GIC、高瓴、騰訊等一線資方。其中,騰訊領(lǐng)投涂鴉智能D輪融資,為后者的第二大機(jī)構(gòu)股東。

CMIC數(shù)據(jù)顯示,2013年,中國物聯(lián)網(wǎng)產(chǎn)業(yè)規(guī)模為5000億元,同比增長36.9%。前瞻產(chǎn)業(yè)研究院曾表示:“隨著低功耗和高性能芯片的不斷推出,2014年將成為物聯(lián)網(wǎng)的元年。”

IOT Analytics數(shù)據(jù)顯示,2020年,全球物聯(lián)網(wǎng)連接數(shù)超113億個,第一次超過非物聯(lián)網(wǎng)連接數(shù)。2021年,全球物聯(lián)網(wǎng)連接數(shù)將達(dá)123億個,增長8.85%。預(yù)計到2025年,全球物聯(lián)網(wǎng)連接數(shù)將超270億個。

IoT、Paas、云服務(wù),涂鴉智能瞄準(zhǔn)的賽道,隨便拿出一個,都稱得上是萬億藍(lán)海。這也是涂鴉智能吸引投資人的關(guān)鍵。

官方資料顯示,2021年上市前,涂鴉智能共完成五輪融資,背后不乏GIC、高瓴、騰訊等一線資方。其中,騰訊領(lǐng)投涂鴉智能D輪融資,為后者的第二大機(jī)構(gòu)股東。

圖源:招股書

不過遺憾的是,登陸資本市場后,涂鴉智能卻沒能給投資者以豐沃的回報。

2021年3月登陸紐交所后,涂鴉智能的股價一路攀升至27.5美元/股,市值超150億美元。隨后,涂鴉智能的股價就一路下探,截止美東時間7月8日收盤,涂鴉智能的股價僅為2.38美元/股,市值僅為13.32美元,市值縮水九成。

圖源:招股書

不過遺憾的是,登陸資本市場后,涂鴉智能卻沒能給投資者以豐沃的回報。

2021年3月登陸紐交所后,涂鴉智能的股價一路攀升至27.5美元/股,市值超150億美元。隨后,涂鴉智能的股價就一路下探,截止美東時間7月8日收盤,涂鴉智能的股價僅為2.38美元/股,市值僅為13.32美元,市值縮水九成。

圖源:百度

涂鴉智能的股價持續(xù)下探,或許與萎靡的財務(wù)數(shù)據(jù)有直接聯(lián)系。 財報顯示,2019年-2021年,涂鴉智能的營收分別為1.06億美元、1.8億美元以及3.02億美元;凈虧損分別為7050萬美元、6690萬美元及1.75億美元,三年共計虧損約3億美元。

2022年Q1,涂鴉智能營收為5532.4萬美元,同比下跌2.7%,首次出現(xiàn)營收負(fù)增長;凈虧損為5495.3萬美元,同比增長36%,連續(xù)四個季度,涂鴉智能的虧損持續(xù)虧大。

不過值得注意的是,持續(xù)的虧損,也確實(shí)讓涂鴉智能在行業(yè)上占據(jù)舉足輕重的地位。灼識咨詢數(shù)據(jù)顯示, 2021年,按收入計,涂鴉智能在全球智慧家居、智能商業(yè)物聯(lián)網(wǎng)PaaS市場的市占率達(dá)到了14.9%,位列第一。

對比新能源汽車行業(yè),幾大頭部企業(yè)雖然也是虧損不斷,但憑借不俗的銷量與市占率,股價卻節(jié)節(jié)攀升。涂鴉智能同樣處于朝陽行業(yè),并且已經(jīng)取得一定的先發(fā)優(yōu)勢,股價反而跌跌不休,或許暗示其業(yè)務(wù)模式存在一定的困局。

雖然擁有物聯(lián)網(wǎng)PaaS、SaaS、智能設(shè)備分銷等幾大業(yè)務(wù)線,但涂鴉智能的營收支柱還是要屬物聯(lián)網(wǎng)PaaS業(yè)務(wù)。2022年Q1,涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)收入為4180萬美元,占營收的75.55%。

財報顯示,2022年Q1,涂鴉智能的SaaS及其他業(yè)務(wù)營收為580萬美元,同比增長146.7%;智能設(shè)備分銷業(yè)務(wù)收入營收為780萬美元,同比增長63.9%。

雖然上述業(yè)務(wù)增速亮眼,但是涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)營收卻同比下跌16.1%。

涂鴉智能的整體財務(wù)數(shù)據(jù)與物聯(lián)網(wǎng)PaaS業(yè)務(wù)的表現(xiàn)有直接聯(lián)系,而后者開始萎縮,也就決定了,涂鴉智能的整體財務(wù)數(shù)據(jù)難以增長。

涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)創(chuàng)收能力下降,并不是因?yàn)榭蛻袅魇АX攬箫@示,截止2022年3月末,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶數(shù)為3900萬家,開發(fā)者數(shù)量超58萬,同比分別增長29%和14.1%。

交叉對比營收數(shù)據(jù)與客戶數(shù)可以發(fā)現(xiàn),涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶的消費(fèi)能力正在持續(xù)走弱。 2022年Q1財報會上,涂鴉智能也表示:“非必要消費(fèi)品支出受到高通脹的不利影響,導(dǎo)致客戶平均付費(fèi)額不斷降低。”

與此同時,涂鴉智能的營業(yè)費(fèi)用還在不斷走高,2022年Q1,涂鴉智能的研發(fā)、管理費(fèi)用分別為4759萬美元以及1803萬美元,分別同比增長37.1%和12.3%,總費(fèi)用為7830萬美元,同比增長21.1%。

圖源:百度

涂鴉智能的股價持續(xù)下探,或許與萎靡的財務(wù)數(shù)據(jù)有直接聯(lián)系。 財報顯示,2019年-2021年,涂鴉智能的營收分別為1.06億美元、1.8億美元以及3.02億美元;凈虧損分別為7050萬美元、6690萬美元及1.75億美元,三年共計虧損約3億美元。

2022年Q1,涂鴉智能營收為5532.4萬美元,同比下跌2.7%,首次出現(xiàn)營收負(fù)增長;凈虧損為5495.3萬美元,同比增長36%,連續(xù)四個季度,涂鴉智能的虧損持續(xù)虧大。

不過值得注意的是,持續(xù)的虧損,也確實(shí)讓涂鴉智能在行業(yè)上占據(jù)舉足輕重的地位。灼識咨詢數(shù)據(jù)顯示, 2021年,按收入計,涂鴉智能在全球智慧家居、智能商業(yè)物聯(lián)網(wǎng)PaaS市場的市占率達(dá)到了14.9%,位列第一。

對比新能源汽車行業(yè),幾大頭部企業(yè)雖然也是虧損不斷,但憑借不俗的銷量與市占率,股價卻節(jié)節(jié)攀升。涂鴉智能同樣處于朝陽行業(yè),并且已經(jīng)取得一定的先發(fā)優(yōu)勢,股價反而跌跌不休,或許暗示其業(yè)務(wù)模式存在一定的困局。

雖然擁有物聯(lián)網(wǎng)PaaS、SaaS、智能設(shè)備分銷等幾大業(yè)務(wù)線,但涂鴉智能的營收支柱還是要屬物聯(lián)網(wǎng)PaaS業(yè)務(wù)。2022年Q1,涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)收入為4180萬美元,占營收的75.55%。

財報顯示,2022年Q1,涂鴉智能的SaaS及其他業(yè)務(wù)營收為580萬美元,同比增長146.7%;智能設(shè)備分銷業(yè)務(wù)收入營收為780萬美元,同比增長63.9%。

雖然上述業(yè)務(wù)增速亮眼,但是涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)營收卻同比下跌16.1%。

涂鴉智能的整體財務(wù)數(shù)據(jù)與物聯(lián)網(wǎng)PaaS業(yè)務(wù)的表現(xiàn)有直接聯(lián)系,而后者開始萎縮,也就決定了,涂鴉智能的整體財務(wù)數(shù)據(jù)難以增長。

涂鴉智能的物聯(lián)網(wǎng)PaaS業(yè)務(wù)創(chuàng)收能力下降,并不是因?yàn)榭蛻袅魇АX攬箫@示,截止2022年3月末,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶數(shù)為3900萬家,開發(fā)者數(shù)量超58萬,同比分別增長29%和14.1%。

交叉對比營收數(shù)據(jù)與客戶數(shù)可以發(fā)現(xiàn),涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)客戶的消費(fèi)能力正在持續(xù)走弱。 2022年Q1財報會上,涂鴉智能也表示:“非必要消費(fèi)品支出受到高通脹的不利影響,導(dǎo)致客戶平均付費(fèi)額不斷降低。”

與此同時,涂鴉智能的營業(yè)費(fèi)用還在不斷走高,2022年Q1,涂鴉智能的研發(fā)、管理費(fèi)用分別為4759萬美元以及1803萬美元,分別同比增長37.1%和12.3%,總費(fèi)用為7830萬美元,同比增長21.1%。

圖源:富途

營業(yè)費(fèi)用不斷攀升,固然是因?yàn)橥盔f智能需要持續(xù)不斷地研發(fā)技術(shù),以吸引客戶,更重要的,或許也與涂鴉智能不具備強(qiáng)有力的底層云計算基礎(chǔ)設(shè)施有關(guān)。

在財報中,涂鴉智能曾表示,客戶使用的公有云與私有云服務(wù)均來自亞馬遜AWS、微軟Azure、騰訊云等。換句話說,涂鴉智能也是云計算基礎(chǔ)設(shè)施供應(yīng)商的客戶,需要為底層的云計算基礎(chǔ)設(shè)施買單。

現(xiàn)在,擺在涂鴉智能面前的矛盾是,吸引新客戶以及維持現(xiàn)有的客戶,需要較高的成本,但是客戶的消費(fèi)能力并沒有隨之增加,因此,涂鴉智能只能接受虧損的現(xiàn)實(shí)。

穩(wěn)住物聯(lián)網(wǎng)PaaS業(yè)務(wù)的基本盤,進(jìn)而拓展新的業(yè)務(wù)模式,以給投資者信心,自然成了現(xiàn)階段涂鴉智能最緊迫熱任務(wù)。 目前來看,涂鴉智能分別在上游的基礎(chǔ)設(shè)施,以及下游的SaaS業(yè)務(wù)兩個方向發(fā)力。

前文提到,涂鴉智能的底層技術(shù)依賴與亞馬遜、微軟、騰訊等幾大云計算基礎(chǔ)設(shè)施供應(yīng)商。雖然使用現(xiàn)成的云計算基礎(chǔ)設(shè)施,可以更快地讓技術(shù)落地,服務(wù)更多的客戶,但是長此以往,不光會讓涂鴉智能付出更高的成本,并且還會受制于人,只能基于供應(yīng)商提供的基礎(chǔ)設(shè)施,開發(fā)對應(yīng)的產(chǎn)品。

涂鴉智能登陸港股,一部分原因就是為了擺脫這種依賴。 “招股書”顯示,涂鴉智能預(yù)計在港股上市中募資約7000萬港元。其中30%,也就是2100萬港元,在未來五年內(nèi),將用于增強(qiáng)物聯(lián)網(wǎng)技術(shù)和基礎(chǔ)設(shè)施。

不過云計算是一個重資產(chǎn)、長周期的產(chǎn)業(yè),需要付出極大的代價,才能換來規(guī)模經(jīng)濟(jì)。以騰訊為例,2020年中,騰訊云與智慧產(chǎn)業(yè)事業(yè)群總裁湯道生對外表示,騰訊未來五年將投入5000億,用于云計算、服務(wù)器等新基建。目前涂鴉智能在基礎(chǔ)設(shè)施上的投入,短期內(nèi)還很難產(chǎn)生規(guī)模效應(yīng)。

圖源:富途

營業(yè)費(fèi)用不斷攀升,固然是因?yàn)橥盔f智能需要持續(xù)不斷地研發(fā)技術(shù),以吸引客戶,更重要的,或許也與涂鴉智能不具備強(qiáng)有力的底層云計算基礎(chǔ)設(shè)施有關(guān)。

在財報中,涂鴉智能曾表示,客戶使用的公有云與私有云服務(wù)均來自亞馬遜AWS、微軟Azure、騰訊云等。換句話說,涂鴉智能也是云計算基礎(chǔ)設(shè)施供應(yīng)商的客戶,需要為底層的云計算基礎(chǔ)設(shè)施買單。

現(xiàn)在,擺在涂鴉智能面前的矛盾是,吸引新客戶以及維持現(xiàn)有的客戶,需要較高的成本,但是客戶的消費(fèi)能力并沒有隨之增加,因此,涂鴉智能只能接受虧損的現(xiàn)實(shí)。

穩(wěn)住物聯(lián)網(wǎng)PaaS業(yè)務(wù)的基本盤,進(jìn)而拓展新的業(yè)務(wù)模式,以給投資者信心,自然成了現(xiàn)階段涂鴉智能最緊迫熱任務(wù)。 目前來看,涂鴉智能分別在上游的基礎(chǔ)設(shè)施,以及下游的SaaS業(yè)務(wù)兩個方向發(fā)力。

前文提到,涂鴉智能的底層技術(shù)依賴與亞馬遜、微軟、騰訊等幾大云計算基礎(chǔ)設(shè)施供應(yīng)商。雖然使用現(xiàn)成的云計算基礎(chǔ)設(shè)施,可以更快地讓技術(shù)落地,服務(wù)更多的客戶,但是長此以往,不光會讓涂鴉智能付出更高的成本,并且還會受制于人,只能基于供應(yīng)商提供的基礎(chǔ)設(shè)施,開發(fā)對應(yīng)的產(chǎn)品。

涂鴉智能登陸港股,一部分原因就是為了擺脫這種依賴。 “招股書”顯示,涂鴉智能預(yù)計在港股上市中募資約7000萬港元。其中30%,也就是2100萬港元,在未來五年內(nèi),將用于增強(qiáng)物聯(lián)網(wǎng)技術(shù)和基礎(chǔ)設(shè)施。

不過云計算是一個重資產(chǎn)、長周期的產(chǎn)業(yè),需要付出極大的代價,才能換來規(guī)模經(jīng)濟(jì)。以騰訊為例,2020年中,騰訊云與智慧產(chǎn)業(yè)事業(yè)群總裁湯道生對外表示,騰訊未來五年將投入5000億,用于云計算、服務(wù)器等新基建。目前涂鴉智能在基礎(chǔ)設(shè)施上的投入,短期內(nèi)還很難產(chǎn)生規(guī)模效應(yīng)。

圖源:財報

除了試圖在基礎(chǔ)設(shè)施方面“節(jié)流”,涂鴉智能也在努力提升公司第二大業(yè)務(wù),SaaS業(yè)務(wù)的營收占比,以圖“開源”。

財報顯示,2021年,涂鴉智能SaaS及其他營收1860萬美元,同比增長203.0%。2022年Q1,SaaS及其他營收580萬美元,同比增長146.7%。

更可喜的是,對比物聯(lián)網(wǎng)PaaS業(yè)務(wù),SaaS業(yè)務(wù)擁有更高的毛利。財報顯示,過去一段時間,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)的毛利率一直在40%左右徘徊,而SaaS業(yè)務(wù)的毛利率均在70%以上。

雖然涂鴉智能的SaaS業(yè)務(wù)增速和毛利率都極為亮眼,但是整體來看,該業(yè)務(wù)在涂鴉智能整體的營收中并不顯眼,2021年以及2022年Q1,占總營收的比例僅為6.15%以及10.49%,很難平衡涂鴉智能的虧損。

誠然,涂鴉智能的SaaS業(yè)務(wù)還在飛速成長,按此趨勢發(fā)展下去,未來確實(shí)可能成為涂鴉智能強(qiáng)勁的創(chuàng)收支柱。

但問題是,伴隨著相關(guān)市場的飛速成長,以阿里云IoT、騰訊云IoT、華為云IoT等為代表的,掌握底層云計算基礎(chǔ)設(shè)施的互聯(lián)網(wǎng)巨頭也紛紛發(fā)力。

比如,阿里云IoT的智能解決方案就輕松覆蓋工業(yè)制造、商業(yè)零售、共享經(jīng)濟(jì)等多個領(lǐng)域;華為伙伴暨開發(fā)者大會2022上,華為云CEO張平安也表示,“未來十年將是SaaS發(fā)展的黃金十年。華為云一直踐行‘一切皆服務(wù)’,打造云上行業(yè)創(chuàng)新的最佳平臺,加速SaaS進(jìn)入千行百業(yè)。”

物聯(lián)網(wǎng)賽道異常擁擠,但市場仍卻極度分裂。 招商證券數(shù)據(jù)顯示,物聯(lián)網(wǎng)前五大下游應(yīng)用場景分別為智慧城市、工業(yè)物聯(lián)網(wǎng)、健康物聯(lián)網(wǎng)、智能家居以及車聯(lián)網(wǎng),份額占比分別為26%、24%、20%、14%以及7%。

圖源:財報

除了試圖在基礎(chǔ)設(shè)施方面“節(jié)流”,涂鴉智能也在努力提升公司第二大業(yè)務(wù),SaaS業(yè)務(wù)的營收占比,以圖“開源”。

財報顯示,2021年,涂鴉智能SaaS及其他營收1860萬美元,同比增長203.0%。2022年Q1,SaaS及其他營收580萬美元,同比增長146.7%。

更可喜的是,對比物聯(lián)網(wǎng)PaaS業(yè)務(wù),SaaS業(yè)務(wù)擁有更高的毛利。財報顯示,過去一段時間,涂鴉智能物聯(lián)網(wǎng)PaaS業(yè)務(wù)的毛利率一直在40%左右徘徊,而SaaS業(yè)務(wù)的毛利率均在70%以上。

雖然涂鴉智能的SaaS業(yè)務(wù)增速和毛利率都極為亮眼,但是整體來看,該業(yè)務(wù)在涂鴉智能整體的營收中并不顯眼,2021年以及2022年Q1,占總營收的比例僅為6.15%以及10.49%,很難平衡涂鴉智能的虧損。

誠然,涂鴉智能的SaaS業(yè)務(wù)還在飛速成長,按此趨勢發(fā)展下去,未來確實(shí)可能成為涂鴉智能強(qiáng)勁的創(chuàng)收支柱。

但問題是,伴隨著相關(guān)市場的飛速成長,以阿里云IoT、騰訊云IoT、華為云IoT等為代表的,掌握底層云計算基礎(chǔ)設(shè)施的互聯(lián)網(wǎng)巨頭也紛紛發(fā)力。

比如,阿里云IoT的智能解決方案就輕松覆蓋工業(yè)制造、商業(yè)零售、共享經(jīng)濟(jì)等多個領(lǐng)域;華為伙伴暨開發(fā)者大會2022上,華為云CEO張平安也表示,“未來十年將是SaaS發(fā)展的黃金十年。華為云一直踐行‘一切皆服務(wù)’,打造云上行業(yè)創(chuàng)新的最佳平臺,加速SaaS進(jìn)入千行百業(yè)。”

物聯(lián)網(wǎng)賽道異常擁擠,但市場仍卻極度分裂。 招商證券數(shù)據(jù)顯示,物聯(lián)網(wǎng)前五大下游應(yīng)用場景分別為智慧城市、工業(yè)物聯(lián)網(wǎng)、健康物聯(lián)網(wǎng)、智能家居以及車聯(lián)網(wǎng),份額占比分別為26%、24%、20%、14%以及7%。

圖源:招商證券

財報顯示,目前涂鴉智能的SaaS業(yè)務(wù)僅在商業(yè)照明、酒店/公寓和地產(chǎn)/社區(qū)等應(yīng)用場景落地,并且過分聚焦國內(nèi)市場,營收占比超過90%。

一方面,阿里、華為等強(qiáng)有力的競爭對手正在發(fā)力,另一方面,涂鴉智能的SaaS業(yè)務(wù)僅覆蓋了有限的市場,未來該業(yè)務(wù)不得不面臨極大的挑戰(zhàn)。

總而言之,雖然趕上了IoT、云計算等風(fēng)口,但是現(xiàn)階段擺在涂鴉智能面前的難題是,核心的物聯(lián)網(wǎng)PaaS業(yè)務(wù)難以進(jìn)一步增收,定位新增長極的SaaS業(yè)務(wù)又需要直面強(qiáng)勁的競爭對手。

如果在此基礎(chǔ)上,涂鴉智能擁有正向的財務(wù)數(shù)據(jù)倒也還好,問題是,現(xiàn)如今的涂鴉智能又陷入了營收增速下滑、虧損持續(xù)擴(kuò)大的困局。

這種業(yè)務(wù)和營收層面的雙重困境,并不是登陸新的資本市場就能解決的。

圖源:招商證券

財報顯示,目前涂鴉智能的SaaS業(yè)務(wù)僅在商業(yè)照明、酒店/公寓和地產(chǎn)/社區(qū)等應(yīng)用場景落地,并且過分聚焦國內(nèi)市場,營收占比超過90%。

一方面,阿里、華為等強(qiáng)有力的競爭對手正在發(fā)力,另一方面,涂鴉智能的SaaS業(yè)務(wù)僅覆蓋了有限的市場,未來該業(yè)務(wù)不得不面臨極大的挑戰(zhàn)。

總而言之,雖然趕上了IoT、云計算等風(fēng)口,但是現(xiàn)階段擺在涂鴉智能面前的難題是,核心的物聯(lián)網(wǎng)PaaS業(yè)務(wù)難以進(jìn)一步增收,定位新增長極的SaaS業(yè)務(wù)又需要直面強(qiáng)勁的競爭對手。

如果在此基礎(chǔ)上,涂鴉智能擁有正向的財務(wù)數(shù)據(jù)倒也還好,問題是,現(xiàn)如今的涂鴉智能又陷入了營收增速下滑、虧損持續(xù)擴(kuò)大的困局。

這種業(yè)務(wù)和營收層面的雙重困境,并不是登陸新的資本市場就能解決的。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會明確標(biāo)注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉(zhuǎn)載時務(wù)必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控?zé)任;

3.作者投稿可能會經(jīng)TMT觀察網(wǎng)編輯修改或補(bǔ)充。